【実録】39歳で資産7,000万円!子育て家庭がやった5つのこと

「資産7,000万円って、一体どうやって貯めたの?」

このブログでは「2000日後にリタイアする社畜」というタイトルを掲げていますが、FIREを目指すうえで読者からよく聞かれるのがこの質問です。

そこで今回は、39歳・年収950万円・地方在住・子育て中の私が、実際にどのようにして資産7,000万円超を築いたのかを全公開します。

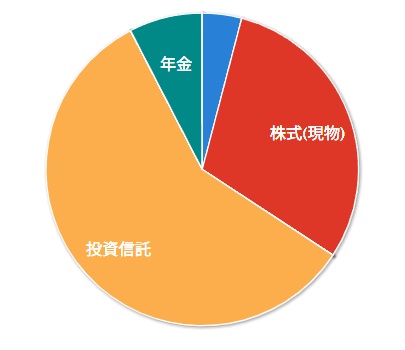

▼2025年6月時点の資産構成(総資産:7,192万円)

| 項目 | 金額(円) | 割合 |

|---|---|---|

| 預金・現金・暗号資産 | 2,933,064 | 4.08% |

| 株式(現物) | 21,695,235 | 30.17% |

| 投資信託 | 41,837,181 | 58.17% |

| 年金(確定拠出型) | 5,455,845 | 7.59% |

| 合計 | 71,921,325 | 100% |

特別な副業や一攫千金のチャンスがあったわけではありません。

地道な積立、着実な支出管理、そして家族との協力。それがこの数字を作ってくれました。

① インデックス投資を20代後半からずっと継続

資産形成の柱となっているのが、インデックス型の投資信託です。

20代後半、最初に頭金100万円を一括で入金し、その後は毎月5万円の積立からスタート。

そこから年収や家計に応じて、少しずつ積立額を増やし、今では月10万円以上を投信に投資しています。

「最初は少額でも、継続して増やしていく」この考え方が、長期投資を続ける上での大きな鍵になりました。

今では投資信託だけで4,183万円(資産の約58%)を占めています。

「長期投資は裏切らない」——今、その言葉を実感しています。

② 自社株+個別株もコツコツ積み上げた

株式の約3割を占めているのが、勤務先の自社株(持株会)と現物株の保有です。

勤務先の持株制度では、給与天引きでコツコツ積み立てを行い、月3万円→8万円→13万円と段階的に増額。

それに加え、「余剰資金」で以下のような個別株投資も実践しています:

- パルグループ、KDDI、オリックスなどの高配当株

- PLTRなど米国株も少量保有

いずれも短期売買はせず、長期保有スタンスを徹底。

これらの株式全体で約2,170万円(全体の約30%)にまで成長しました。

③ ボーナス・昇給分を「すべて投資」に回した

消費欲が強くなりがちなボーナスも、我が家では全額インデックス投資や株式購入へ。

家電や旅行を我慢する代わりに、“将来の時間”を買っているという意識です。

④ 固定費を抑え、支出の最適化にこだわった

- スマホは格安SIM(楽天モバイル)

- 車は中古や親族のお下がり(地方住まいなので必須)

- 住宅ローンも無理のない返済設計

「節約」というより、“使うべきところに使う”というメリハリを大事にしています。

⑤ 妻と協力し、家族で“資産形成チーム”になった

妻のNISA口座でも投信を積み立てており、夫婦で資産を分散・最適化しています。

共働きではないですが、支出の最適化や生活リズムの工夫など、妻のサポートがなければ今の資産は築けなかったと思います。

番外編:確定拠出年金(企業型DC)も活用中

勤務先の制度を利用して、企業型確定拠出年金(DC)にも毎月積み立てています。

掛金は給与天引きで自動投資されるため、完全に“ほったらかし運用”です。

税制優遇(所得控除)のおかげで節税効果も高く、老後の資産形成とFIRE戦略を両立できています。

年金資産もすでに545万円(全体の約7.6%)まで育っています。

まとめ:積立と継続が、資産形成のすべてだった

振り返って思うのは、「大きな勝負をしたわけではない」ということ。

最初に入れた100万円、月5万円の積立、そして年単位での継続。

家計の最適化。支出のバランス。家族の協力。

それらを10年以上続けたことが、今の7,000万円を作ってくれました。

FIREを目指す人にとって、この体験が少しでも参考になれば嬉しいです。